目次

債券の税金

債券にかかる税金(特定公社債の税金)

利子および有益分配金

- 申告不要または申告分離課税のどちらかを選択

- 税率は20.315%(所得税15.315%、住民税5%)

- 申告分離課税を選択した場合は、上場株式等の譲渡損失との損益通算が可能

譲渡益(売却益)償還差益

- 申告分離課税

- 税率は20.315%

- 上場株式等の譲渡損失との損益通算が可能

譲渡損(売却損)償還差損

- 申告分離課税

- 上場株式等の配分金や譲渡益との損益通算が可能

復興特別所得税について

- 2013年1月1日から2037年12月31日まで、所得税に復興特別所得税(復興税)が2.1%付加されている

計算方法

- 復興特別所得税 = 基本所得税率 × 1.021

所得税15%、住民税5%の場合

復興特別所得税 = 15% × 1.021 = 15.315%

税金の合計 = 15.315% + 5% = 20.315%

上場株式等の税金

配当所得

配当所得になるもの

- 上場株式

- 上場投資信託(ETF)

- JーREIT などの配当金(分配金)

課税方法

- 原則として総合課税

- 配当金の額に関係なく申告不要制度や申告分離課税を選択することができる

課税の詳細

- 総合課税を選択

- 配当控除の適用を受けることができる

- 申告不要制度を選択

- 20.315%が課税される

- 課税関係は終了

- 申告分離税を課税される

- 20.315%が課税される

- 上場株式等の譲渡損失と損益通算が可能

譲渡所得

- 上場株式等の売却益に対する課税方法

- 申告分離課税

- 税率:20.315%

- 譲渡損失がある場合は

- 申告分離課税を選択した株式等の配当所得との間で損益通算が可能

- 損失の方が多い場合には、確定申告をすることで翌年以降3年間にわたって損失を繰越控除できる

- 翌年以後の譲渡益との損益通算

特定口座

特定口座とは

- 証券会社等の金融機関が、投資家に代わって上場株式等の譲渡所得等の計算などを行ってくれる制度のこと

- 特定口座は、1金融機関につき1人1口になっている

特定口座には

- 源泉徴収ありの口座

- 源泉徴収選択口座

- 証券会社が損益計算を行う

- 納税も代行する

- 源泉徴収なしの口座

- 証券会社が損益計算を行う

- 納税は投資家が行う

証券会社で開設できる口座

- 一般口座

- 投資家自身で損益計算を行い、税金を支払う

- 特定口座

- 証券会社が損益計算を行う

- 源泉徴収のあり・なしを選べる

- NISA口座

- 20歳以上の者に限定

- 1年あたり120万円まで非課税で投資可能

- つみたてNISA口座

- 20歳以上の者に限定

- 1年あたり40万円まで非課税で投資可能

- ジュニアNISA口座

- 19歳以下の者に限定

- 1年あたり80万円まで非課税で投資可能

投資信託の税金

公社債投資信託(分配金は利子所得)

分配金や譲渡損益に対する税制

- 公社債と同じ

特定公社債

- 公社債と公社債投資信託をあわせて、特定公社債等という

- 現在、特定公社債等も特定口座で売買できる

株式投資信託(分配金は配当所得)

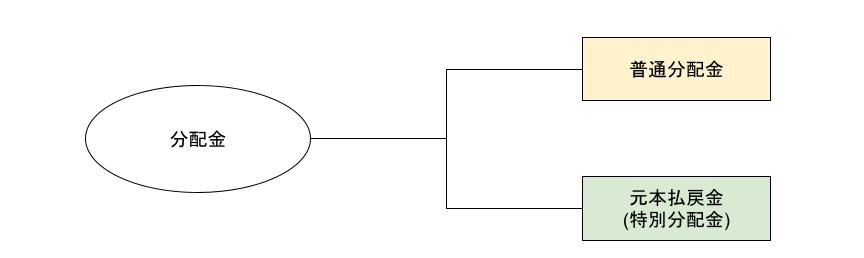

株式投資信託の分配金と税制

- 普通分配金

- 配当所得となり、20.315%が源泉徴収される

- 税制は原則、総合課税

- 申告分離課税および告知不要制度の選択も可能

- 元本払戻金(特別分配金)

- 元本の払い戻しとみなされて、非課税

換金した場合は

- 申告分離課税の対象になる

普通分配金と元本払戻金の計算

- 投資信託の収益分配金は普通分配金と元本払戻金の合計額

追加型株式投資信託では

- 収益分配金を支払うと、基準価額が下がる

- 購入時の基準価額より分配後の基準価額の方が下がっている場合

- その差額を元本払戻金という

- 非課税

- 購入時の基準価額より分配後の基準価額の方がまだ高い場合

- 支払われた分配金は、金額が普通分配金になる

- 課税される

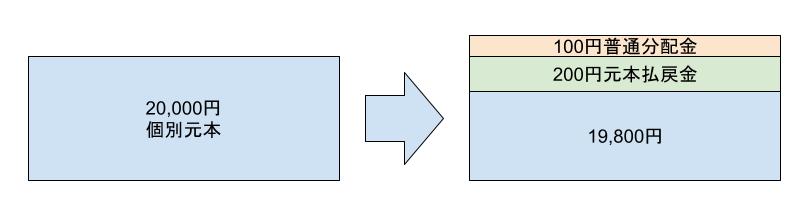

例題

株式投資信託を基準価額20,000円で1万口購入後、最初の決算300円の収益分配金支払われ、分配金を支払った後の基準価額が19,800円になった場合、収益分のうち、普通分配金と元本払戻金(特別分配金)はいくらか

答え

購入時の20,000円より、分配金を支払った後の19,800円の方が下がっているので、差額の200円が元本払戻金、残りの100円が普通分配金となる

一般NISA(少額投資非課税制度)

- この制度では対象期間中に株式や公募株式投資信託等を購入した場合

- 5年以内に受け取った

- 配当金

- 分配金

- 売却益 が非課税になる

- 5年以内に受け取った

一般NISA

対象者

- 日本国内に住む20歳以上のもの

非課税期間

- 5年間

非課税枠

- 年間120万円までの投資の配当金や分配金、売却損

- 5年間で600万円が上限

対象商品

- 上場株式

- 公募株式投資信託(外国投資を含む)

- ETF

- JーREIT など

口座開設

- 原則、1人1口座

その他

- 公社債投資信託や公社債は対象外

- すでに保有している株式や株式投資信託をこの口座に移すことはできない

- 投資金額が120万円未満であっても、残った金額を翌年に繰り越すことはできない

- NISA口座での譲渡損失と、一般口座での譲渡益は損益通算できない

- NISA口座の損失を翌年に繰り越すことはできない

- 非課税口座簡易開設届出書を提出することで、NISA口座を当日解説し、その日に買付することが可能になった

- ジュニアNISAも同様

ジュニアNISA

対象者

- 日本国内に住む19歳以下の物(子や孫など)

非課税期間

- 5年間

非課税枠

- 年間80万円まで

- 5年間で400万円が上限

対象商品

- 上場株式

- 公募株式投資(外国投資を含む)

- ETF

- J-RIET など

口座開設

- 1人1口座のみ

- 金融機関の変更は不可

その他

- 18歳未満は払い出し不可

- 18歳未満で払い出しを行う場合、過去の非課税期間にさかのぼって課税される

つみたてNISA

対象者

- 日本国内に住む20歳以上の者

非課税期間

- 20年間

非課税枠

- 年間40万円まで

- 追跡投資契約による積立投資のみで、一括投資は不可

対象商品

- 販売手数料ゼロなどの条件を満たした投資信託および上場投資信託に限定

- 上場株式やJ-RIETは対象外

口座開設

- 1人1口座のみ

その他

- 途中解約はいつでも可能

- 一般NISAとの併用は不可

- ジュニアNISAや個人が屋確定拠出年金(iDeCo)との併用は可能

ニート生徒会長

始めやすいし、いつでも辞められる。

副業で稼いだ分を積立NISAに使う。なんてものありかもしれない。

参考書

↑amazonで購入する場合は上の画像をクリック

created by Rinker

¥1,650

(2026/02/04 03:36:29時点 楽天市場調べ-詳細)